更新日:2025年2月27日

領収書の正しい書き方をマスター!初心者でもわかる基本と注意点

領収書は、金銭の支払いが発生する取引において、代金の受領を証明する重要な書類です。取引内容が明確になるほか、記録としても役立ちます。また、新たに導入されたインボイス制度では、領収書が適格請求書として扱えるようになりました。本記事では、正確な領収書を発行するための手順と注意点、保管方法について詳しく解説します。

領収書とは

領収書とは、金銭や商品の授受があった事実を記載した書類です。領収書は、税務上の証拠として重要な役割を果たします。特に法人間の取引に関しては、自社の信頼性を維持するために正確な領収書を発行しなければなりません。領収書には法的な証拠力があるため、取引の事実を明確に示す証拠となります。

また、領収書を適切に保管しておくことで事業者は必要経費を適切に申告でき、税務負担を正しく計算できます。金銭のやり取りが間違いなく行われたことを証明するには、取引内容を明確に記載しなければなりません。正しい書き方で発行された領収書があれば、取引に関する誤解やトラブルが生じた際も、有効な証拠として利用できます。

インボイス制度における領収書

2023年10月1日に導入された新たな仕入税額控除の方式「インボイス制度(適格請求書等保存方式)」では、領収書も適格請求書として扱われます。インボイス制度は、消費税の控除、取引の透明性向上、経理業務の効率化など、企業にさまざまなメリットをもたらします。ただし、適格請求書としての要件を満たした領収書のみが対象となるため、適切な形式で発行されなかった場合には控除が適用されません。

適格請求書とは

インボイス制度で仕入税額控除を受けるには、取引相手から発行される「適格請求書(インボイス)」が必要です。適格請求書とは、仕入税額控除を受けるために必要な事項が記載された書類の総称です。領収書のほかに、請求書や納品書、仕入れ明細書などの取引を証明できる書類が適格請求書に該当します。

適格請求書を発行できるのは、税務署に登録された「適格請求書発行事業者」に限定されます。インボイスに未登録事業者の場合、取引相手は仕入税額控除を受けられません。

適格請求書として領収書を発行する際の要件

適格請求書として扱う領収書には、以下の事項を漏れなく記載する必要があります。

- 適格請求書発行事業者の氏名または名称および登録番号

- 取引年月日

- 取引内容(具体的な商品やサービス名、軽減税率の対象品目である場合はその旨)

- 税率ごとに区分して合計した取引金額 (税抜きまたは税込み)および適用税率

- 税率ごとに区分した消費税額など

- 書類の交付を受ける事業者の氏名または名称

「適格請求書発行事業者の登録番号」が記載されていない領収書は、インボイスとして認めらないため、取引先が消費税の控除を受けられなくなります。適格請求書の代替手段である「適格簡易請求書」として扱う場合「書類の交付を受ける事業者の氏名または名称」を記載する必要はありません。

適格簡易請求書は、通常の適格請求書よりも簡略化されたものであり、一部の業種において利用されます。例えば、レストランや小売店では領収書を適格簡易請求書として発行する場合「書類の交付を受ける事業者の氏名または名称」は記載不要です。

参照: 国税庁「No.6625 適格請求書等の記載事項」

領収書の正しい書き方

領収書の発行は税法上で義務付けられていませんが、代金を受け取った側が領収書の発行を求めた場合、発行者には領収書を発行する義務が生じます。発行した領収書に不備があれば、取引先との信頼関係に悪影響を及ぼしかねません。企業が良好なビジネス関係を維持するためにも、総務担当者は領収書の正しい書き方についてよく理解しておく必要があります。

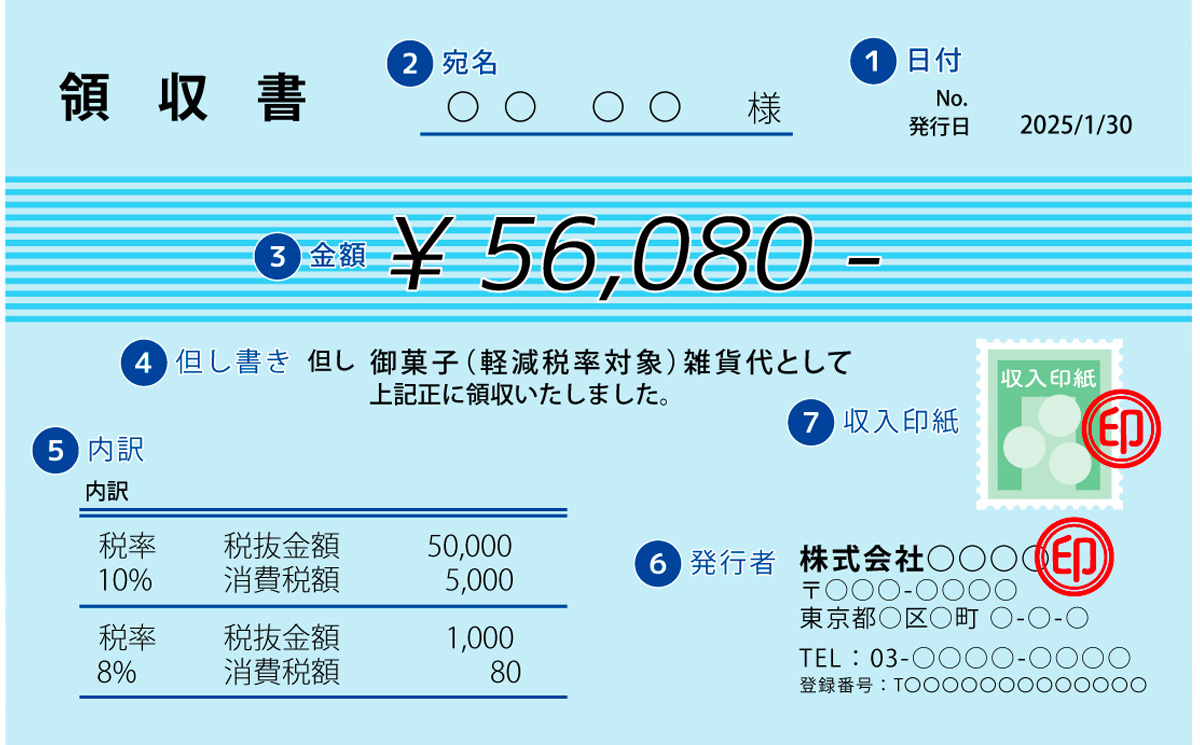

適切な領収書の発行により双方がやり取りの証拠を持つことが、トラブルや誤解の回避につながります。領収書を発行する際は、取引内容を明確に記載するだけでなく、改ざん防止措置を行うことも重要です。領収書に記載すべき事項とそれぞれの正しい書き方は以下の通りです。

①日付

領収書には発行した日ではなく、実際に金銭を受け取った日付を記入します。西暦・和暦の指定はありませんが、省略をせず正しく「〇〇年〇月〇日」と記載しましょう。

NG例

- 令和を「R」にしている

- 「12月19日」「令和6年12月」など、年月日全てが揃っていない

- 「2024年」を「24年」にしている

特に法人間の取引では、正確な日付の記載が重要です。税務上、日付がずれてしまうと経費の計上や売り上げの認識に支障をきたすため、後々の帳簿管理に影響を及ぼすこともあります。取引の事実を明確に示すためにも、正確な日付の記載は欠かせません。

②宛名

法人宛ての場合、会社名を正式名称で記入します。株式会社を(株)にするなど、会社形態の省略は避けましょう。個人事業主宛ての領収書を発行する際は、個人名をフルネームで記入します。屋号がある場合は「屋号+フルネーム」の形式で記載します。敬称は、会社名の場合が「御中」、個人名では「様」とするのが一般的です。

また、小売業や飲食業、旅客運送業など一部の業種では「上様」と記載された宛名の領収書も例外として認められるケースがあります。しかし、受領者が明確ではないことから無効な領収書と扱われる可能性もあります。正式なビジネス取引では、領収書の宛名が曖昧なことで税務署や取引相手が疑問視しかねません。リスクを低減するためにも、宛名は正式名称で記入することが推奨されます。

③金額

金額の欄に、支払われた金額を正しく記入します。領収書の信頼性を高めるためには、金額の明確化、消費税の明示、改ざん防止、通貨を明示する必要があります。

具体的な形式は、以下の通りです。

金額の記載方法

- 金額の先頭に、円マーク「¥」または「金」を付ける

- 金額の末尾には、ハイフン「‐」や米印「※」または「円也」を付ける

- 桁数が多い金額では、3桁ごとにカンマで区切る

例えば、桁数の多い金額の領収書を発行した場合、カンマを入れ忘れると金額の桁が誤解されやすくなり、結果としてトラブルにつながる可能性が高くなります。また、金額の前後に余白が残らないようにすることも、改ざん防止に有効です。

④但し書き

但し書きの欄には、何に対しての代金が支払われたのか明記します。商品の購入代金であれば「〇〇代として」、サービスの提供であれば「〇〇サービス料として」など、できる限り具体的に記載するようにしましょう。金額と同様、改ざん防止のために語尾に「として」と記載するのが一般的です。

但し書きの記載は税務上の証拠としても非常に重要です。具体的な商品名やサービス名を記載することで、支払いの内容がより明確に把握できます。税務調査が入った場合、但し書きが曖昧だと経費として認められない可能性もあります。

また、インボイス制度に対応した領収書には、適用税率の記載が必要です。軽減税率の対象となる商品が含まれている場合は、但し書きに加えて軽減税率が適用される旨を明記しましょう。

⑤内訳

領収書の内訳とは、購入した商品の代金や利用したサービスの料金を「税抜きの金額」と「消費税額」に分けて記載することです。内訳の欄には税率ごとに分けられた合計金額を記載します。標準税率の対象(消費税10%の品目)と、軽減税率の対象(消費税8%の品目)に分け、それぞれの合計金額と適用税率を記入しましょう。

税率に限らず、商品やサービスが複数にわたる場合は、それぞれの内訳が明確になるよう商品ごとに金額を分けて記載するのがおすすめです。

取引の詳細を把握できるように配慮することは、取引相手から問い合わせがあった際の確認がスムーズになるほか、税務処理において透明性が高まるなどのメリットがあります。なお、インボイス制度に対応した領収書では、税率ごとに合計した消費税額の記載が必要です。

⑥発行者

領収書における発行者とは、取引に対して代金を受け取った側の企業または個人を指します。必ずしも手書きで記入する必要はなく、社判を使用することも認められています。

領収書に記載すべき発行者の情報は、以下の通りです。

発行者の情報

- 領収書を発行する企業の正式名称または店舗名(個人の場合は屋号や個人名)

- 会社、事務所、店舗などの住所

- 電話番号

- FAX番号

- メールアドレス

発行元を明確にすることはもちろん、受領者からの問い合わせがあった際にスムーズな対応ができるよう、上記の項目をできる限り詳しく記入するようにしましょう。なお、押印は義務付けられていないため、領収書に押印がなくても問題はありません。

⑦収入印紙

収入印紙とは、税金・手数料といった収納金を支払うために国が発行する証票です。支払い金額が税抜きで5万円以上の領収書には、収入印紙を貼付ける必要があります。

支払額によって段階的に決められた収入印紙の額は、以下の通りです。

支払額に応じた収入印紙の額

- 5万円以上~100万円以下:200円の収入印紙

- 100万円以上~200万円以下:400円の収入印紙

- 200万円以上~300万円以下:600円の収入印紙

貼付けた収入印紙には、台紙と収入印紙の彩紋をまたぐように、印章で印紙を消さなければなりません。収入印紙は税金の一種です。そのため、貼り忘れや消印の押し忘れが発覚すると、収入印紙が適切に使用されていないと見なされる恐れがあり、過怠税(かたいぜい)という追加の税金が徴収される可能性があります。

参照:国税庁「No.7105 金銭又は有価証券の受取書、領収書」

インボイス制度に対応した領収書の書き方

領収書を適格請求書として扱うには、従来の記載事項に加え「登録番号」「消費税額」「適用税率」の記載が求められます。

登録番号の記載

適格請求書には、発行元である適格請求書発行事業者の登録番号が必須です。インボイス制度における登録番号とは、税務署から認められた適格請求書発行事業者へ発行されるものであり、「T+13桁の数字」で構成されています。

領収書のどの位置に記載するかは明確には定められていませんが、発行者情報の付近に記載するのが一般的です。登録番号が記載されていない領収書は適格請求書として無効となるため、控除対象外となります。

消費税額と適用税率の表示

インボイス制度に対応した領収書には、消費税額と適用税率を記載する必要があります。

- 税率10%:税抜金額 50,000円、消費税額 5,000円

- 税率8%:税抜金額 1,000円、 消費税額 80円

このように、内訳としてそれぞれに記載します。

軽減税率の対象品目を記載するときは「御菓子(軽減税率対象)」「食料品 ※軽減税率対象」といったように、但し書きに加えて軽減税率も明確に記載しましょう。

印紙税の基準

「印紙税(いんしぜい)」とは、領収書や契約書など経済的な取引に関する書類に課せられる税金です。「収入印紙」は、印紙税やその手数料を支払う目的として国が発行する証票です。

上述したように、通常、領収書は取引金額によって印紙税が発生します。印紙税に関するルールはインボイス制度の導入後も変更ありません。領収金額が税抜き5万円以上の場合には、収入印紙を貼付します。

手書き領収書の書き方の注意点

領収書には書式や形式の決まりがなく、必要事項が正確に記載されていれば、手書きと電子のどちらでも発行することが可能です。ただし、手書きの場合は注意すべき点がいくつかあります。

インボイス制度に対応した領収書も手書きと電子のどちらでも発行できますが、インボイスに対応した領収書は通常の領収書と比較して記載事項が多くなるため、記入漏れがないようダブルチェックを行うなどの工夫が必要です。

読みやすい文字で記入する

手書きの領収書を作成する際は、読みやすさを意識して大きな文字ではっきりと記入します。特に日付や金額などの数字部分は誤読が生じやすいため、誰が見ても分かりやすいよう、丁寧に記載しましょう。また、改ざんのリスクを避けるために、金額の欄は前後に円マークやハイフンを付けるほか、数字どうしの間隔をあまりあけないなどの対策が必要です。

訂正方法と押印

領収書の記載ミスが発覚した場合、訂正ができるのは発行元のみとされています。

訂正の正しい手順は、以下の通りです。

手書き領収書の訂正方法

- 書き間違えた部分の上から二重線を惹く

- 二重線の上から訂正印を押印する

- 上部や右横などのスペースに正しい内容を記入する

ただし、インボイスに対応した領収書の場合、記載ミスを訂正することは認められていません。原則として、正しい内容の領収書を再度作成し、再発行である旨を明記する必要があります。

領収書の適切な保管期間

原則として、領収書は7年間の保存が義務付けられています。紙と電子データどちらの領収書でも保存期間は変わりません。また、現在は電子データで受け取った領収書を印刷し、紙で保存することは禁止されています。

同様に、インボイス制度に対応した領収書も7年間の保存が求められます。電子データとして発行された領収書はもちろん、紙で発行された場合もスキャンすることによりデータ保存することが可能です。インボイス制度において、領収書は適格請求書の役割を果たすため、紛失や劣化のリスクが少ないデータでの保存をおすすめします。

まとめ

領収書は、商品やサービスの対価として金銭を受け取った証明となる書類です。税務上や会計上で重要な役割を果たす書類となるため、取引内容は明確に記載する必要があります。受取人とのトラブルや誤解を避けるためにも、正しい領収書の書き方を把握し、経理業務におけるミスの防止に努めましょう。

領収書用紙の人気売れ筋ランキング

【復活特別価格あり】アスクル 領収証用紙 白色 無地 オリジナル

販売価格(税抜き)

¥542~

販売価格(税抜き)

¥880~

小林クリエイト フォーム用紙 A5 白色 無地 1箱(5000枚入)

販売価格(税抜き)

¥5,980

あわせて読みたい!関連&新着記事

ホワイトボードの消えない文字をきれいにする方法は?原因と対処法を紹介